Stop Loss (Limitovanie straty) je našim základným ochranným nástrojom pri obchodovaní. Ako už samotný názov napovedá, jeho podstatou je zbavenie sa nášho záväzku - kontraktu, ak nám prinesie väčšiu stratu, ako sme ochotní akceptovať. Takže, čo je to stop loss? Podstatou stop loss je: akceptovaním prijateľnej straty predísť tomu, aby sme v obchode zotrvali až do momentu, kedy sa strata rozrastie do obrovských rozmerov.

Ak sme mali kontrakt nakúpený (zarábame na raste jeho ceny), na hranici Stop Loss sa kontrakt predá a tým sa ho zbavíme s predvolenou stratou. Ak sme mali kontrakt predaný (a zarábali sme tak na poklese jeho ceny - to je podstata short sellingu), na hranici Stop Loss sa kontrakt znova nakúpi a my musíme akceptovať stanovenú stratu.

Ak máme napr. Stop Loss stanovený na 200 USD, z každého obchodu, ktorý ide opačným smerom ako sme predpokladali vystúpime so stratou uvedených 200 USD (nerátame prípadný Slippage a komisie Brokera). Po 5 takýchto exekúciách Stop Lossu sme síce v strate 5 * 200 USD = 1000 USD, avšak v každom z týchto obchodov sme tiež mohli zaznamenať individuálne stratu 1000 USD, ak by sme nevystúpili skôr.

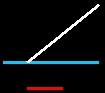

Copyright © Obr. zhotovený v programe Incredible Charts

Ako môžete vidieť na obrázku - do obchodu sme vstúpili po odrazení od Supportu (pozri Technická analýza, Patterny). Nákup je vyznačený modrým bodom. Verili sme, že cena začne opäť rásť. Stop Loss sme stanovili tesne pod Support, vo vzdialenosti napr. 200 USD - fialový bod. Následné dni cena podkladového aktíva Support prerazila a my sme predávali nakúpený kontrakt na úrovni stanoveného Stop Lossu. Akceptovali sme tak stratu 200 USD, keby sme tak však nespravili, následné dni by sme zaznamenali oveľa vyššie straty.

Je nutné poznamenať, že Stop Loss, okrem toho, že ochraňuje náš obchodný účet, má tiež svoje nevýhody. Tou najväčšou je to, že trh sa často zvykne vydať jedným smerom – proti nám, no neskôr sa obráti naším smerom. Ak sme však už vystúpili na Stop Losse, tak sme vystúpili z obchodu so stratou, hoci obchod by mohol byť pre napokon ziskový. Je preto veľmi dôležité stanoviť správnu hodnotu Stop Lossu. Ak je SL pritiahnutý príliš blízko cenového grafu, bude nás na ňom vyhadzovať takmer každodenne. Čím je Stop Loss od cenového grafu vzdialenejší, tým viac priestoru ponechávame trhu aby „dýchal“ a rozbehol sa našim smerom. No zároveň tak riskujeme väčšie množstvo nášho obchodného účtu.

Obchodné systémy, kde sa Stop Loss nevyužíva majú šancu zaznamenať vyšší podiel ziskových obchodov ako obchodné systémy, ktoré Stop Loss využívajú. Preto i dnes niektorí profesionáli (napr. Victor Niederhoffer) odmietajú používať Stop Loss. Podľa nich ich zbytočne oberá o peniaze a obchody by skončili inak v zisku. Na takýto svoj postoj však väčšina z nich skôr či neskôr doplatí, keď zruinujú svoj obchodný účet alebo obchodné účty svojich klientov.

Rozoberieme si tri základné situácie, ku ktorým môže dôjsť, ak používame Stop Loss.

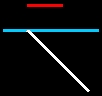

Prvá situácia: Stop Loss stanovíme 200 USD pod cenu, za ktorú sme nakúpili. Obchod sa rozbehne naším smerom a my pri vystúpení z obchodu zarobíme 300 USD. Jednoznačná situácia, zisk bol bez akýchkoľvek problémov. Táto istá situácia, len zrkadlovo obrátená platí pre opačnú pozíciu SELL (predali sme kontrakt, chceli sme zarábať na poklese ceny).

Druhá situácia: Stop Loss sme stanovili 200 USD pod cenu, za ktorú sme vstúpili do obchodu v smere BUY. Obchod sa rozbehol proti nám a my sme tak vystúpili so spomínanou stratou. Bola to však prijateľná strata, keďže trh pokračoval proti nám a konečná strata, ak by sme včas nevystúpili, by bola oveľa vyššia. Táto istá situácia, len zrkadlovo obrátená platí pre opačnú pozíciu SELL (predali sme kontrakt, chceli sme zarábať na poklese ceny).

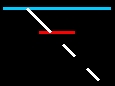

Tretia situácia: Stop Loss je stanovený 200 USD pod cenu za ktorú sme nakúpili. Trh sa rozbehne proti nám a vyhodí nás na Stop Losse 200 USD. Vzápätí po prerazení tejto hranice sa však trh otočí a vydá sa naším želaným smerom. Nakoniec skončí nad nákupnou cenou, čo znamená, že by sme boli na obchode zarobili, my sme však už vystúpili so stratou 200 USD a inak ziskový obchod sa tak pre nás zmenil na stratový. Táto istá situácia, len zrkadlovo obrátená platí pre opačnú pozíciu SELL (predali sme kontrakt, chceli sme zarábať na poklese ceny).

Ako teda môžete vidieť, okrem situácií, kedy sa trh rozbehne naším smerom a my zarobíme; kedy sa trh rozbehne proti nám a my musíme akceptovať stratu vo výške Stop Lossu; existuje i situácia, kedy by sme boli zarobili, no vystúpili sme z tohto ziskového obchodu na hranici Stop Lossu. To je zároveň dôvod prečo mnoho obchodníkov odmieta Stop Loss používať.

Je pravdou, že obmedzeným používaním Stop Lossu možno dosiahnuť vyššie percento ziskových obchodov, no nikdy neviete, kedy príde séria vysokých strát, ktoré vám môžu vybieliť obchodný účet. Dobrou radou je Stop Loss používať, no musíte si stanoviť adekvátnu vzdialenosť SL od cenového grafu, aby vás nevymietalo z trhu príliš často. Zadávanie Stop Loss a Profit Target príkazov a ich vplyv na ziskovosť obchodného systému, pokiaľ sú zadané príliš nízko, alebo príliš vysoko, je vhodné si najskôr vyskúšať na nejakom Demo účte. Tak nemusíme od začiatku riskovať vlastné finančné prostriedky.

Poznámka: Stop Loss sa zadáva príkazom STOP (pozri typy obchodných príkazov). Ak sme v BUY pozícii, zadávame SELL Stop, ak sme v SELL pozícii, zadávame BUY Stop. To znamená, že ak dáme nášmu Brokerovi príkaz na Nákup kontraktu Ropy, t.j. BUY za cenu 100 USD, zadávame paralelne SELL Stop na úrovni napr. 98 USD. Ak predáme kontakt ropy za 100 USD, BUY Stop stanovíme na 102 USD.

Konkrétne typy Stop Loss si môžete pozrieť tu.